Berufliche Vorsorge: Bewegungen im Vollversicherungsmarkt

Vollversicherungsmodelle sind noch immer gefragt, trotz höherer Versicherungsprämien und tieferer Verzinsung des Altersguthabens. Das könnte sich durch die Senkung der Umwandlungssätze schon bald ändern.

Bild: iStock.

Bei Vorsorgelösungen mit einem Vollversicherungsmodell werden nicht nur die Risiken «Tod» und «Invalidität», sondern auch das Anlagerisiko der Vorsorgeeinrichtung durch eine Versicherungsgesellschaft vollständig rückgedeckt. Somit ist im Vollversicherungsmodell keine Unterdeckung möglich und für Arbeitgebende und ihre Arbeitnehmenden besteht kein Risiko, Sanierungsbeiträge bezahlen zu müssen. Die Garantien der Versicherungsgesellschaft haben jedoch ihren Preis: Im Vollversicherungsmodell müssen die angeschlossenen Unternehmen und ihre Mitarbeitenden mit höheren Versicherungsprämien und aufgrund der zwingend vorsichtigeren Anlagestrategien mit tieferen Verzinsungen der Altersguthaben rechnen.

Trotz der geringen Anzahl Anbieter – aktuell sind es fünf (Allianz, Basler, Helvetia, PAX und Swiss Life) – ist das Vollversicherungsmodell vor allem bei KMU immer noch gefragt: Per Ende 2019 waren knapp 20 Prozent der aktiven Versicherten in einer Vorsorgeeinrichtung mit Vollversicherungsmodell versichert.

Folgen der Umwandlungssatz-Senkung

Im Vollversicherungsmodell wird für die Bestimmung der Altersrenten durchgehend das sogenannte Splitting-Modell verwendet, bei dem zwei unterschiedliche Umwandlungssätze für das Altersguthaben gemäss BVG (Obligatorium) und das überobligatorische Altersguthaben (Überobligatorium) verwendet werden.

Bis Ende 2019 reagierten die Vorsorgeeinrichtungen im Vollversicherungsmodell auf den wachsenden Druck von Tiefzinsumfeld und Langlebigkeit mit einer Senkung der Umwandlungssätze für das Überobligatorium. Im Obligatorium wendeten diese noch die BVG-Mindestumwandlungssätze (6,8 Prozent für Männer im Alter 65 und Frauen im Alter 64) an. Das hat sich nun wesentlich verändert: Ab dem Jahr 2022 bietet nur noch ein Vollversicherungsanbieter die BVG-Mindestumwandlungssätze auf dem Obligatorium an. Die anderen Anbieter planen Senkungen in verschiedenem Ausmass, so dass die durchschnittlichen Umwandlungssätze in der Vollversicherung für einen Mann im Alter 65 zwischen 2019 und 2023 von 6,8 auf 6,3 Prozent (Obligatorium), beziehungsweise von 5,1 auf 4,5 Prozent (Überobligatorium) sinken werden.

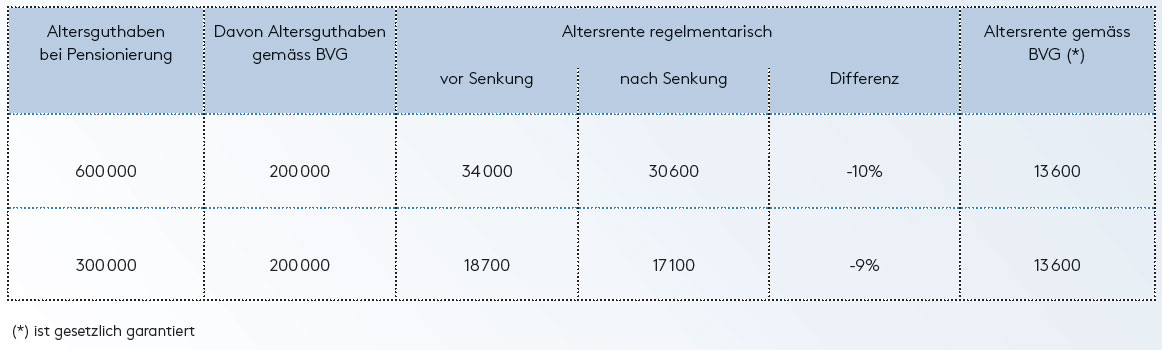

Die unterstehende Tabelle zeigt anhand zweier Beispiele, dass diese Umwandlungssatz-Senkungen erhebliche Auswirkungen auf die Höhe der Altersrenten haben werden. Neu gilt dies ebenfalls für Versicherte mit einem überwiegenden Obligatoriumsanteil, was bei den Senkungen bis 2019 noch nicht der Fall war.

Während die Umwandlungssatz-Senkungen zu einer Leistungseinbusse bei den älteren Versicherten führen, können sie von jüngeren begrüsst werden, denn durch die Reduktion der Pensionierungsverluste können aus den Vermögenserträgen höhere Verzinsungen der Altersguthaben finanziert werden.

Für den Arbeitgebenden haben die Umwandlungssatz-Senkungen keine direkte Auswirkung. Es liegt dennoch in seinem Interesse, eine Vorsorgelösung zu wählen, welche die Bedürfnisse seiner Mitarbeitenden am besten abdeckt. Wäre das nicht mehr der Fall, empfiehlt sich die Suche nach einer neuen Vorsorgelösung. Die Bewegungen im Vollversicherungsmarkt, aber auch in der sonstigen Vorsorgelandschaft zeigen, dass bei der Auswahl eine einfache Momentaufnahme nicht genügt. Dazu ist ein umfassender, an die Bedürfnisse des Arbeitgebenden und seiner Arbeitnehmenden angepasster massgeschneiderter Vergleich ausgewählter Anbieter notwendig, der nicht nur Kosten und Leistungen, sondern weitere Aspekte wie die Nachhaltigkeit berücksichtigt. Nur so lässt sich eine für die individuelle Situation richtige Vorsorgelösung finden und umsetzen.

(1) Quelle: Oberaufsichtskommission Berufliche Vorsorge OAK BV, Bericht finanzielle Lage der Vorsorgeeinrichtungen 2019.